Ипотека без 2-НДФЛ: Возможность получения и альтернативные способы подтверждения дохода

Мечтаете о своей квартире, но нет справки 2-НДФЛ? Не беда! Узнайте, как получить ипотеку без лишней бюрократии и начать новую жизнь! Альтернативные способы подтверждения дохода здесь!

Возможность получить ипотеку без 2-НДФЛ интересует многих, особенно тех, кто работает неофициально или имеет нестабильный доход. Традиционно, справка о доходах по форме 2-НДФЛ является основным документом, подтверждающим платежеспособность заемщика. Но что делать, если такой справки нет? К счастью, на рынке существуют предложения от банков, позволяющие оформить ипотеку без 2-НДФЛ, хотя и с некоторыми особенностями.

Альтернативные способы подтверждения дохода

Несмотря на то, что 2-НДФЛ является самым распространенным способом подтверждения дохода, банки предлагают альтернативные варианты:

- Справка по форме банка. Многие банки разработали собственные формы справок, которые позволяют указать доход в свободной форме и заверить их печатью организации.

- Выписка по банковскому счету. Движение средств по вашему счету может свидетельствовать о стабильном поступлении денежных средств.

- Документы, подтверждающие владение имуществом. Наличие в собственности недвижимости, автомобиля или других активов может служить дополнительным подтверждением платежеспособности.

- Декларация по форме 3-НДФЛ. Если вы занимаетесь индивидуальной предпринимательской деятельностью, то можете предоставить декларацию о доходах.

Какие банки предлагают ипотеку без 2-НДФЛ?

Не все банки готовы рисковать и выдавать ипотеку без подтверждения дохода по форме 2-НДФЛ. Однако, некоторые из них имеют специальные программы, ориентированные на самозанятых, предпринимателей и лиц с нестабильным доходом. Важно тщательно изучить условия каждой программы, поскольку процентные ставки и требования к заемщику могут отличатся.

Сравнение условий по ипотеке без 2-НДФЛ (пример)

| Банк | Процентная ставка (ориентировочно) | Первоначальный взнос | Требования к заемщику |

|---|---|---|---|

| Банк А | 12% | 20% | Стаж работы от 1 года, хорошая кредитная история |

| Банк Б | 13% | 30% | Подтверждение дохода по форме банка, наличие имущества в собственности |

Внимание! Данные в таблице являются ориентировочными и могут отличаться в зависимости от индивидуальных условий. Рекомендуется уточнять информацию непосредственно в банках.

Риски и особенности ипотеки без 2-НДФЛ

Оформление ипотеки без 2-НДФЛ сопряжено с определенными рисками и особенностями:

- Повышенная процентная ставка. Банки компенсируют риски не подтвержденного дохода повышенной процентной ставкой.

- Более высокий первоначальный взнос. Для снижения рисков банки могут требовать более высокий первоначальный взнос.

- Тщательная проверка заемщика. Банки более тщательно проверяют кредитную историю и платежеспособность заемщика.

СОВЕТЫ ПО ОФОРМЛЕНИЮ ИПОТЕКИ БЕЗ 2-НДФЛ

Прежде чем решиться на оформление ипотеки без 2-НДФЛ, стоит тщательно взвесить все «за» и «против». Важно понимать, что это более дорогой и рискованный продукт по сравнению с классической ипотекой. Однако, если другого варианта нет, то стоит прислушаться к следующим советам:

– Улучшите свою кредитную историю. Чем лучше ваша кредитная история, тем выше шансы на одобрение и более выгодные условия; Погасите все имеющиеся задолженности и избегайте просрочек по платежам.

– Соберите максимально возможный пакет документов. Предоставьте все возможные документы, подтверждающие вашу платежеспособность, даже если они не являются обязательными. Чем больше информации вы предоставите, тем больше доверия вызовете у банка.

– Увеличьте размер первоначального взноса. Большой первоначальный взнос снижает риски для банка и увеличивает ваши шансы на одобрение. Постарайтесь накопить максимально возможную сумму.

– Обратитесь к ипотечному брокеру. Ипотечный брокер поможет вам подобрать наиболее подходящую программу ипотеки без 2-НДФЛ, а также правильно подготовить все необходимые документы.

АЛЬТЕРНАТИВЫ ИПОТЕКЕ БЕЗ 2-НДФЛ

Если условия по ипотеке без 2-НДФЛ кажутся вам слишком обременительными, рассмотрите альтернативные варианты:

– Потребительский кредит. Потребительский кредит можно использовать для покупки небольшого жилья или внесения первоначального взноса по ипотеке.

– Накопление. Постарайтесь накопить необходимую сумму на покупку жилья самостоятельно. Это самый надежный, хотя и самый длительный способ.

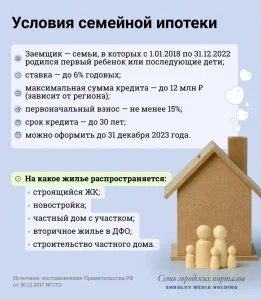

– Государственные программы. Узнайте о существующих государственных программах поддержки граждан при покупке жилья. Возможно, вы подходите под условия одной из них.