Банк ипотека на покупку дома: актуальные тенденции и перспективы

Банк ипотека на покупку дома – это реально! Узнай, как воплотить мечту о собственном доме в жизнь. Выгодные условия и простое оформление ждут тебя!

Приобретение собственного жилья – заветная мечта многих, и банк ипотека на покупку дома часто становится тем самым ключом, открывающим двери в новую жизнь. Однако, существующие условия ипотечного кредитования постоянно эволюционируют, предлагая потенциальным заемщикам как новые возможности, так и определенные вызовы. Разобраться в этом многообразии предложений, оценить свои финансовые возможности и выбрать наиболее подходящий вариант банк ипотека на покупку дома – задача, требующая внимательного анализа и стратегического подхода. В этой статье мы рассмотрим актуальные тенденции и перспективы ипотечного кредитования, которые помогут вам сделать осознанный выбор и уверенно шагнуть навстречу своей мечте.

Актуальные тенденции ипотечного рынка

Современный ипотечный рынок характеризуется несколькими ключевыми тенденциями, которые оказывают существенное влияние на условия кредитования и возможности заемщиков:

- Снижение процентных ставок: Конкуренция между банками приводит к постепенному снижению процентных ставок по ипотечным кредитам, делая их более доступными для широкого круга населения.

- Развитие цифровых технологий: Онлайн-платформы и мобильные приложения упрощают процесс подачи заявки на ипотеку, позволяют сравнивать предложения разных банков и отслеживать статус заявки в режиме реального времени.

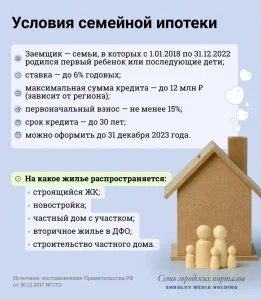

- Появление новых ипотечных продуктов: Банки разрабатывают специализированные ипотечные программы, ориентированные на различные категории заемщиков, такие как молодые семьи, военнослужащие, или предприниматели.

Как выбрать оптимальную ипотечную программу?

Выбор ипотечной программы – это ответственный шаг, который требует тщательного анализа и взвешенного решения. Следующие факторы помогут вам сделать правильный выбор:

Оценка финансового положения

Прежде чем подавать заявку на ипотеку, необходимо объективно оценить свои финансовые возможности. Учитывайте не только текущий уровень дохода, но и будущие перспективы, а также возможные риски (потеря работы, болезнь и т.д.). Определите, какую сумму вы готовы ежемесячно выплачивать по ипотечному кредиту без ущерба для своего бюджета.

Сравнение предложений различных банков

Не стоит ограничиваться предложениями одного банка. Тщательно изучите условия кредитования в нескольких финансовых организациях, обращая внимание на процентные ставки, комиссии, сроки кредитования и другие важные параметры. Используйте онлайн-калькуляторы ипотеки для сравнения различных вариантов.

Внимательное изучение договора

Перед подписанием договора ипотеки внимательно прочитайте все его условия, обращая особое внимание на пункты, касающиеся досрочного погашения, штрафных санкций и страхования. При необходимости проконсультируйтесь с юристом.

Сравнительная таблица ипотечных программ (пример)

| Банк | Процентная ставка | Первоначальный взнос | Срок кредитования |

|---|---|---|---|

| Банк А | 8.5% | 15% | до 30 лет |

| Банк Б | 9.0% | 10% | до 25 лет |

| Банк В | 8.0% | 20% | до 20 лет |

Выбор банка и ипотечной программы – это лишь первый шаг на пути к приобретению собственного дома. Важно помнить, что ипотека – это долгосрочное финансовое обязательство, которое требует ответственного подхода и грамотного планирования. Оптимизация расходов, создание финансовой подушки безопасности и регулярный мониторинг ипотечного рынка помогут вам успешно выплатить кредит и избежать финансовых трудностей в будущем.

АЛЬТЕРНАТИВНЫЕ ВАРИАНТЫ ФИНАНСИРОВАНИЯ ПОКУПКИ ДОМА

Помимо традиционной ипотеки, существуют и другие способы финансирования покупки жилья, которые могут быть более подходящими в определенных ситуациях:

– Государственные программы поддержки: Многие страны предлагают различные государственные программы поддержки для граждан, желающих приобрести жилье, такие как субсидии, льготные кредиты и ипотечные каникулы.

– Использование материнского капитала: В некоторых странах материнский капитал можно использовать для погашения первоначального взноса или части ипотечного кредита.

– Потребительский кредит: В некоторых случаях, потребительский кредит может быть более выгодным вариантом, особенно если речь идет о небольшой сумме и на короткий срок. Однако, стоит учитывать, что процентные ставки по потребительским кредитам обычно выше, чем по ипотечным.

СОВЕТЫ ЭКСПЕРТОВ ПО ОФОРМЛЕНИЮ ИПОТЕКИ

Чтобы процесс оформления ипотеки прошел максимально гладко и успешно, воспользуйтесь советами экспертов:

– Подготовьте все необходимые документы заранее: Соберите полный пакет документов, требуемых банком, чтобы избежать задержек и проблем при рассмотрении заявки.

– Улучшите свою кредитную историю: Погасите все имеющиеся задолженности и кредиты, чтобы повысить свои шансы на получение ипотеки на выгодных условиях.

– Обратитесь к ипотечному брокеру: Ипотечный брокер поможет вам выбрать наиболее подходящую ипотечную программу, сравнить предложения различных банков и получить одобрение на ипотеку.