БАНКИ МОСКВЫ: ИПОТЕКА НА ВТОРИЧНОЕ ЖИЛЬЕ В МОСКВЕ

Мечтаете о своей квартире в Москве? Узнайте, как оформить ипотеку на вторичное жилье с минимальной переплатой! Секреты выгодных предложений и подводные камни.

Вот пример статьи, удовлетворяющий вашим требованиям:

Приобретение собственного жилья – это важный шаг в жизни каждого человека, и ипотека часто становится единственным способом воплотить эту мечту в реальность. Для многих москвичей и тех, кто стремится переехать в столицу, вторичное жилье представляется привлекательным вариантом. Выбор банка, предлагающего выгодные условия по ипотеке на вторичное жилье в Москве, является ключевым моментом. Рассмотрим особенности и предложения различных банков Москвы в сфере ипотечного кредитования, особенно когда речь заходит об ипотеке на вторичное жилье в Москве.

Анализ Предложений Банков Москвы

Рынок ипотечного кредитования в Москве динамично развивается, и каждый банк стремится предложить своим клиентам наиболее привлекательные условия. При выборе банка для оформления ипотеки на вторичное жилье важно учитывать следующие факторы:

- Процентная ставка

- Первоначальный взнос

- Срок кредитования

- Страхование (жизни, имущества)

- Дополнительные комиссии и платежи

Ключевые Игроки Рынка

На московском рынке ипотечного кредитования представлено множество банков, среди которых можно выделить несколько ключевых игроков:

- Сбербанк

- ВТБ

- Газпромбанк

- Альфа-Банк

- Райффайзенбанк

Каждый из этих банков предлагает собственные программы ипотеки на вторичное жилье в Москве с различными условиями. Рассмотрим пример сравнительной таблицы:

| Банк | Процентная ставка (от) | Первоначальный взнос (от) |

|---|---|---|

| Сбербанк | 10.5% | 10% |

| ВТБ | 10.8% | 15% |

Важно отметить, что указанные ставки и условия являются ориентировочными и могут меняться в зависимости от индивидуальных обстоятельств заемщика (кредитная история, доход и т.д.).

Особенности Ипотеки на Вторичное Жилье

Ипотека на вторичное жилье имеет свои особенности по сравнению с ипотекой на новостройки. В частности, требуется тщательная проверка юридической чистоты объекта недвижимости. Банки уделяют особое внимание оценке рыночной стоимости квартиры и проверке прав собственности. Процесс оформления документов может занять больше времени, чем при покупке квартиры в новостройке.

Выбор банка для оформления ипотеки – ответственный шаг, требующий внимательного изучения предложений и сравнения условий. Не стоит торопиться с решением, а лучше проконсультироваться с ипотечным брокером, который поможет подобрать оптимальный вариант, учитывая ваши индивидуальные потребности и возможности. Тщательный анализ рынка ипотечного кредитования позволит вам сделать правильный выбор и успешно приобрести вторичное жилье в Москве в ипотеку.

БАНКИ МОСКВЫ: ИПОТЕКА НА ВТОРИЧНОЕ ЖИЛЬЕ В МОСКВЕ

Приобретение собственного жилья – это важный шаг в жизни каждого человека, и ипотека часто становится единственным способом воплотить эту мечту в реальность. Для многих москвичей и тех, кто стремится переехать в столицу, вторичное жилье представляется привлекательным вариантом. Выбор банка, предлагающего выгодные условия по ипотеке на вторичное жилье в Москве, является ключевым моментом. Рассмотрим особенности и предложения различных банков Москвы в сфере ипотечного кредитования, особенно когда речь заходит об ипотеке на вторичное жилье в Москве.

АНАЛИЗ ПРЕДЛОЖЕНИЙ БАНКОВ МОСКВЫ

Рынок ипотечного кредитования в Москве динамично развивается, и каждый банк стремится предложить своим клиентам наиболее привлекательные условия. При выборе банка для оформления ипотеки на вторичное жилье важно учитывать следующие факторы:

– Процентная ставка

– Первоначальный взнос

– Срок кредитования

– Страхование (жизни, имущества)

– Дополнительные комиссии и платежи

КЛЮЧЕВЫЕ ИГРОКИ РЫНКА

На московском рынке ипотечного кредитования представлено множество банков, среди которых можно выделить несколько ключевых игроков:

– Сбербанк

– ВТБ

– Газпромбанк

– Альфа-Банк

– Райффайзенбанк

Каждый из этих банков предлагает собственные программы ипотеки на вторичное жилье в Москве с различными условиями. Рассмотрим пример сравнительной таблицы:

Банк

Процентная ставка (от)

Первоначальный взнос (от)

Сбербанк

10.5%

10%

ВТБ

10.8%

15%

Важно отметить, что указанные ставки и условия являются ориентировочными и могут меняться в зависимости от индивидуальных обстоятельств заемщика (кредитная история, доход и т.д.).

ОСОБЕННОСТИ ИПОТЕКИ НА ВТОРИЧНОЕ ЖИЛЬЕ

Ипотека на вторичное жилье имеет свои особенности по сравнению с ипотекой на новостройки. В частности, требуется тщательная проверка юридической чистоты объекта недвижимости. Банки уделяют особое внимание оценке рыночной стоимости квартиры и проверке прав собственности. Процесс оформления документов может занять больше времени, чем при покупке квартиры в новостройке.

Выбор банка для оформления ипотеки – ответственный шаг, требующий внимательного изучения предложений и сравнения условий. Не стоит торопиться с решением, а лучше проконсультироваться с ипотечным брокером, который поможет подобрать оптимальный вариант, учитывая ваши индивидуальные потребности и возможности. Тщательный анализ рынка ипотечного кредитования позволит вам сделать правильный выбор и успешно приобрести вторичное жилье в Москве в ипотеку.

СОВЕТЫ ПО ОФОРМЛЕНИЮ ИПОТЕКИ НА ВТОРИЧНОЕ ЖИЛЬЕ

Итак, вы решили приобрести вторичное жилье в Москве с помощью ипотеки. Что дальше? Вот несколько практических советов, которые помогут вам пройти этот путь максимально гладко:

1. ОЦЕНИТЕ СВОИ ФИНАНСОВЫЕ ВОЗМОЖНОСТИ

Прежде чем обращаться в банк, тщательно оцените свой бюджет. Рассчитайте, какую сумму вы можете ежемесячно выделять на погашение ипотеки, учитывая все текущие расходы. Не забудьте про первоначальный взнос, который, как правило, составляет от 10% до 30% стоимости жилья. Помните, что помимо ежемесячных платежей, вам предстоят расходы на страхование, оценку недвижимости и оформление документов. Используйте онлайн-калькуляторы на сайтах банков, чтобы получить предварительную оценку размера кредита и ежемесячных платежей.

2. ПОДГОТОВЬТЕ НЕОБХОДИМЫЕ ДОКУМЕНТЫ

Для получения ипотеки вам потребуется предоставить в банк пакет документов, включающий:

– Паспорт

– СНИЛС

– Военный билет (для мужчин)

– Трудовую книжку (копия, заверенная работодателем)

– Справку о доходах (2-НДФЛ или по форме банка)

– Документы на приобретаемое жилье (предварительный договор купли-продажи, технический паспорт, выписка из ЕГРН)

Заранее подготовьте все необходимые документы, чтобы ускорить процесс рассмотрения заявки. Уточните полный список документов в выбранном вами банке, так как он может незначительно отличаться.

3. ТЩАТЕЛЬНО ИЗУЧИТЕ УСЛОВИЯ ДОГОВОРА

Перед подписанием кредитного договора внимательно изучите все его условия. Обратите внимание на процентную ставку, срок кредитования, график платежей, условия досрочного погашения и штрафные санкции за просрочку платежей. Не стесняйтесь задавать вопросы сотрудникам банка, если что-то вам непонятно. Помните, что договор – это юридический документ, который определяет ваши права и обязанности на протяжении всего срока кредитования.

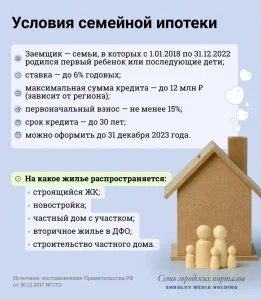

4. РАССМОТРИТЕ ВОЗМОЖНОСТЬ ГОСУДАРСТВЕННОЙ ПОДДЕРЖКИ

В Москве действуют различные программы государственной поддержки ипотечного кредитования. Узнайте, можете ли вы воспользоваться одной из этих программ, чтобы получить льготную процентную ставку или субсидию на первоначальный взнос. Информацию о доступных программах можно найти на сайте правительства Москвы или в отделениях банков.

5. ЗАСТРАХУЙТЕ СВОИ РИСКИ

При оформлении ипотеки банки, как правило, требуют обязательного страхования залогового имущества (квартиры). Однако, помимо этого, рекомендуется застраховать свою жизнь и здоровье, а также титул собственности. Это позволит вам защитить себя и свою семью от финансовых потерь в случае непредвиденных обстоятельств. Помните, что страхование ⎯ это инвестиция в вашу финансовую безопасность.