Ипотека или потребительский кредит

Мечтаете о квартире или срочно нужны деньги? Разберемся, что выгоднее: ипотека или потребительский кредит! Все нюансы, подводные камни и советы экспертов здесь!

Современный рынок финансовых услуг предлагает широкий спектр возможностей для реализации различных жизненных целей. Среди наиболее популярных инструментов выделяются ипотека и потребительский кредит. Выбор между ними зависит от конкретных потребностей и финансовых возможностей заемщика. Ипотека и потребительский кредит ‒ это не просто финансовые продукты, это инструменты, которые могут существенно повлиять на ваше будущее. Необходимо тщательно взвесить все «за» и «против», чтобы сделать осознанный и оптимальный выбор.

Что такое Ипотека?

Ипотека – это целевой кредит, предоставляемый банком под залог недвижимости. Как правило, ипотечные кредиты используются для приобретения жилья: квартир, домов, земельных участков. Основное преимущество ипотеки – возможность приобрести недвижимость, не обладая полной суммой сразу.

Особенности ипотечного кредитования:

- Целевое назначение: Строго для покупки недвижимости.

- Залог: Приобретаемая недвижимость выступает в качестве залога.

- Длительный срок: Срок ипотечного кредитования может достигать 30 лет и более.

- Более низкая процентная ставка: По сравнению с потребительским кредитом, процентная ставка по ипотеке обычно ниже.

Что такое Потребительский Кредит?

Потребительский кредит – это нецелевой кредит, который можно использовать на любые нужды: ремонт, покупку бытовой техники, оплату обучения, путешествия и т.д. Потребительский кредит отличается от ипотеки большей гибкостью в использовании средств.

Особенности потребительского кредитования:

- Нецелевое назначение: Можно использовать на любые цели.

- Отсутствие залога: Обычно не требует предоставления залога.

- Более короткий срок: Срок потребительского кредитования обычно не превышает 5-7 лет.

- Более высокая процентная ставка: По сравнению с ипотекой, процентная ставка по потребительскому кредиту выше.

Сравнительная Таблица: Ипотека vs; Потребительский Кредит

| Характеристика | Ипотека | Потребительский Кредит |

|---|---|---|

| Целевое назначение | Покупка недвижимости | Любые цели |

| Залог | Недвижимость | Обычно отсутствует |

| Срок кредитования | Длительный (до 30+ лет) | Короткий (до 5-7 лет) |

| Процентная ставка | Ниже | Выше |

| Сумма кредита | Больше | Меньше |

В середине статьи стоит подчеркнуть, что выбор между ипотекой и потребительским кредитом – это индивидуальное решение, зависящее от множества факторов, включая финансовое положение, цели заемщика и текущие рыночные условия.

Когда Какой Кредит Лучше Выбрать?

Выбор между ипотекой и потребительским кредитом зависит от ваших целей и финансовых возможностей. Если вам нужно приобрести жилье, то ипотека – оптимальный вариант. Если вам нужны деньги на другие цели, то потребительский кредит может быть более подходящим.

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ВЫБОР

Прежде чем принять окончательное решение, учтите следующие факторы:

– Ваши финансовые возможности: Оцените свою способность погашать ежемесячные платежи по кредиту. Учтите не только сумму платежа, но и другие расходы, связанные с владением недвижимостью (в случае ипотеки) или использованием средств (в случае потребительского кредита).

– Ваши цели: Определите, для чего вам нужны деньги. Если это приобретение жилья, то ипотека – наиболее подходящий вариант. Если это другие цели, то потребительский кредит может быть более удобным.

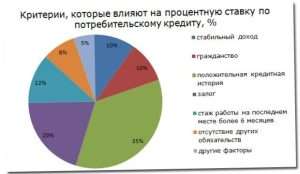

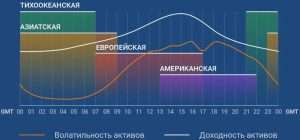

– Процентные ставки и условия кредитования: Сравните предложения разных банков и выберите наиболее выгодные условия. Обратите внимание не только на процентную ставку, но и на другие комиссии и платежи, связанные с кредитом.

– Срок кредитования: Чем дольше срок кредитования, тем меньше ежемесячный платеж, но больше общая сумма переплаты. Выберите оптимальный срок кредитования, который позволит вам комфортно погашать кредит и не переплачивать слишком много.

СОВЕТЫ ПО ПРИНЯТИЮ РЕШЕНИЯ

Вот несколько советов, которые помогут вам принять взвешенное решение:

– Проконсультируйтесь с финансовым консультантом: Финансовый консультант поможет вам оценить ваши финансовые возможности и выбрать наиболее подходящий кредитный продукт.

– Сравните предложения разных банков: Не ограничивайтесь одним банком. Сравните предложения нескольких банков, чтобы найти наиболее выгодные условия.

– Внимательно изучите условия кредитного договора: Перед подписанием кредитного договора внимательно изучите все условия, включая процентную ставку, срок кредитования, комиссии и штрафы.

– Будьте реалистичны в оценке своих финансовых возможностей: Не берите на себя слишком большую кредитную нагрузку. Оцените свою способность погашать кредит в течение всего срока кредитования.

АЛЬТЕРНАТИВНЫЕ ВАРИАНТЫ

Помимо ипотеки и потребительского кредита, существуют и другие варианты финансирования ваших целей. Например:

– Накопления: Если у вас есть возможность, попробуйте накопить необходимую сумму денег самостоятельно.

– Государственные программы поддержки: В некоторых случаях государство предлагает льготные условия кредитования для определенных категорий граждан.

– Кредитные карты: Кредитные карты могут быть удобным инструментом для краткосрочного финансирования, но процентные ставки по кредитным картам обычно выше, чем по потребительским кредитам.

В конечном счете, выбор между ипотекой и потребительским кредитом – это ваш личный выбор. Важно учитывать все факторы и принимать решение, которое соответствует вашим потребностям и финансовым возможностям. Помните, что ответственный подход к кредитованию – залог вашего финансового благополучия.