Как выбрать банк для кредитной карты

Запутались в предложениях? Расскажем, как выбрать банк для кредитной карты, чтобы она приносила пользу, а не головную боль! Сравнение, советы, лайфхаки.

Выбор банка для оформления кредитной карты – это ответственный шаг, требующий внимательного анализа различных факторов. Ведь от правильного выбора зависит не только удобство использования карты, но и потенциальная экономия на процентах и комиссиях. Сегодня на рынке представлено множество банковских продуктов, каждый из которых имеет свои преимущества и недостатки, поэтому как выбрать банк для кредитной карты, действительно важный вопрос. Принимая решение, важно учитывать свои финансовые потребности и возможности, чтобы кредитная карта стала полезным инструментом, а не обузой.

Основные критерии выбора банка для кредитной карты

Выбирая банк для кредитной карты, следует обратить внимание на следующие ключевые аспекты:

- Процентная ставка: Один из важнейших параметров, определяющий стоимость использования заемных средств.

- Льготный период: Время, в течение которого можно пользоваться кредитными средствами без начисления процентов.

- Стоимость обслуживания: Размер комиссии за годовое обслуживание карты.

- Кредитный лимит: Максимальная сумма, доступная для использования по карте.

- Бонусные программы и кэшбэк: Возможность получать вознаграждение за совершение покупок.

Процентная ставка и льготный период

Процентная ставка по кредитной карте может существенно варьироваться в зависимости от банка и кредитной истории заемщика. Льготный период, или грейс-период, позволяет пользоваться кредитными средствами без начисления процентов в течение определенного времени, обычно от 30 до 60 дней. Важно помнить, что льготный период действует только при условии своевременного погашения задолженности в полном объеме.

Сравнение различных банковских предложений

Для наглядности сравним несколько популярных банковских предложений по кредитным картам:

| Банк | Процентная ставка | Льготный период | Стоимость обслуживания | Кэшбэк |

|---|---|---|---|---|

| Банк А | 15% | 55 дней | Бесплатно | До 5% |

| Банк Б | 18% | 60 дней | 990 рублей в год | До 3% |

| Банк В | 20% | 50 дней | Бесплатно | До 7% на определенные категории |

Приведенная таблица демонстрирует, что выбор банка зависит от индивидуальных предпочтений и финансовых целей. Если важен низкий процент, стоит обратить внимание на Банк А. Если же интересует максимальный кэшбэк, то Банк В может быть более привлекательным вариантом.

Дополнительные факторы, влияющие на выбор

Помимо основных критериев, стоит учитывать и другие факторы:

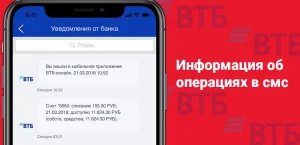

- Удобство использования мобильного приложения и интернет-банка.

- Наличие банкоматов и отделений банка в удобном месте.

- Качество обслуживания клиентов.

- Отзывы других пользователей.

Взвесив все «за» и «против», вы сможете сделать осознанный выбор и подобрать кредитную карту, которая будет соответствовать вашим потребностям и финансовым возможностям.

КАК ОФОРМИТЬ ЗАЯВКУ И ПОЛУЧИТЬ КРЕДИТНУЮ КАРТУ

После того, как вы определились с банком и выбрали подходящую кредитную карту, следующим шагом является подача заявки. В большинстве случаев это можно сделать онлайн на сайте банка, либо лично в отделении. При заполнении заявки потребуется предоставить следующие документы и информацию:

– Паспорт гражданина РФ.

– Сведения о доходах (справка 2-НДФЛ или выписка из зарплатного счета).

– Информация о трудоустройстве (название организации, должность, стаж работы).

– Другие документы по требованию банка (например, копия трудовой книжки).

После подачи заявки банк проведет оценку вашей кредитоспособности, которая включает в себя проверку кредитной истории, анализ доходов и расходов. В зависимости от результатов проверки банк примет решение об одобрении или отказе в выдаче кредитной карты. В случае одобрения вам будет предложено подписать договор и получить карту в отделении банка или курьерской доставкой. Важно внимательно изучить условия договора, чтобы избежать неприятных сюрпризов в будущем.

СОВЕТЫ ПО УПРАВЛЕНИЮ КРЕДИТНОЙ КАРТОЙ

Кредитная карта – это удобный инструмент, который требует ответственного использования. Чтобы избежать финансовых проблем, следуйте этим простым советам:

– Всегда погашайте задолженность в льготный период: Это позволит избежать начисления процентов и сэкономить деньги.

– Не превышайте кредитный лимит: Превышение лимита может привести к штрафам и повышению процентной ставки.

– Используйте кредитную карту только для необходимых покупок: Не рассматривайте кредитную карту как источник дополнительных средств.

– Регулярно проверяйте выписку по карте: Это поможет выявить несанкционированные транзакции и вовремя принять меры.

– Установите напоминания о сроках погашения: Это поможет избежать просрочек и негативного влияния на кредитную историю.

Помните, что ответственное использование кредитной карты может быть полезным инструментом для управления финансами и получения дополнительных преимуществ. Однако, прежде чем решить, как выбрать банк для кредитной карты, важно тщательно оценить свои финансовые возможности и быть готовым к выполнению своих обязательств перед банком.