Как рассчитать вклад в банке

Хотите узнать, как рассчитать вклад в банке и получать максимум выгоды? Разберем формулы, онлайн-калькуляторы и подводные камни, чтобы ваши деньги работали на вас!

В мире финансов, где каждый стремится к приумножению своих сбережений, понимание принципов расчета банковских вкладов становится критически важным. Сегодня мы поговорим о том, как рассчитать вклад в банке, чтобы ваш капитал работал на вас максимально эффективно. Многие банки предлагают удобные онлайн-калькуляторы, но знание базовых формул позволит вам принимать взвешенные решения и сравнивать различные предложения. В этой статье мы разберем основные методы расчета и рассмотрим факторы, влияющие на прибыльность вашего вклада.

Основные виды процентов по вкладам

Прежде чем погрузиться в расчеты, важно понимать, какие типы процентных ставок существуют. Это знание поможет вам правильно интерпретировать условия вклада и выбрать наиболее выгодный вариант.

Простая процентная ставка

Простая процентная ставка – это самый базовый вид. Проценты начисляются только на первоначальную сумму вклада и не капитализируются, то есть не добавляются к основной сумме для дальнейшего начисления процентов. Формула для расчета выглядит следующим образом:

Общая сумма = Первоначальный вклад + (Первоначальный вклад * Процентная ставка * Срок вклада)

Сложная процентная ставка (капитализация)

Сложная процентная ставка, или капитализация, гораздо более привлекательна для вкладчика. Проценты, начисленные в каждом периоде (например, ежемесячно или ежегодно), добавляются к основной сумме вклада, и в следующем периоде проценты начисляются уже на увеличенную сумму. Это создает эффект «процентов на проценты», значительно увеличивая итоговую прибыль.

Как рассчитать вклад с капитализацией процентов

Формула для расчета вклада с капитализацией выглядит сложнее, но она отражает реальный рост ваших сбережений:

Общая сумма = Первоначальный вклад * (1 + (Процентная ставка / Количество периодов капитализации))^ (Количество периодов капитализации * Срок вклада)

Давайте разберем пример. Предположим, вы положили 100 000 рублей на вклад с годовой ставкой 8% и ежемесячной капитализацией на 1 год. Тогда:

- Первоначальный вклад = 100 000 рублей

- Процентная ставка = 0.08

- Количество периодов капитализации = 12 (месяцев)

- Срок вклада = 1 год

Подставляя значения в формулу, получим:

Общая сумма = 100 000 * (1 + (0.08 / 12))^(12 * 1) ≈ 108 299,95 рублей

То есть, ваша прибыль составит примерно 8 299,95 рублей.

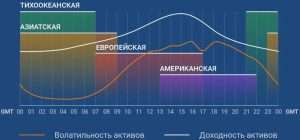

Факторы, влияющие на доходность вклада

Помимо типа процентной ставки, на доходность вклада влияют и другие факторы:

- Срок вклада: Чем дольше срок, тем выше обычно процентная ставка.

- Сумма вклада: Некоторые банки предлагают более выгодные условия для крупных сумм.

- Условия досрочного снятия: Важно учитывать, какие штрафы предусмотрены за досрочное снятие средств.

- Налогообложение: Проценты по вкладам облагаются налогом на доходы физических лиц (НДФЛ).

Сравнение вкладов: таблица

| Банк | Ставка (%) | Срок (мес) | Капитализация |

|---|---|---|---|

| Альфа-Банк | 7.5 | 12 | Ежемесячная |

| Сбербанк | 7.0 | 12 | Ежеквартальная |

| Тинькофф Банк | 8.0 | 6 | Ежедневно |

Разобравшись в формулах и факторах, влияющих на доходность, вы сможете более осознанно подходить к выбору банковского вклада. Но даже с учетом всех расчетов и калькуляторов, важно помнить, что финансовые рынки подвержены изменениям, и условия вкладов могут корректироваться. Помните, как рассчитать вклад в банке ⎻ лишь первый шаг к финансовой грамотности и успешному инвестированию.

Теперь, когда мы рассмотрели основные принципы расчета доходности вкладов, давайте обсудим, как использовать эти знания на практике и избежать распространенных ошибок при выборе банковского продукта.

СОВЕТЫ ПО ВЫБОРУ ВКЛАДА

Выбор вклада – это не просто сравнение процентных ставок. Это комплексный анализ, учитывающий ваши личные финансовые цели и потребности.

ОПРЕДЕЛИТЕ СВОИ ЦЕЛИ

Прежде всего, задайте себе вопрос: зачем вам нужен вклад? Вы копите на конкретную покупку, формируете «подушку безопасности» или планируете долгосрочное инвестирование? Ответ на этот вопрос поможет вам определиться со сроком вклада и возможностью частичного снятия средств.

СРАВНИТЕ ПРЕДЛОЖЕНИЯ РАЗНЫХ БАНКОВ

Не ограничивайтесь предложениями одного банка. Используйте онлайн-агрегаторы и сравнивайте условия разных финансовых организаций. Обратите внимание не только на процентную ставку, но и на другие важные параметры, такие как надежность банка, условия досрочного снятия и наличие дополнительных сервисов.

ВНИМАТЕЛЬНО ЧИТАЙТЕ ДОГОВОР

Перед подписанием договора внимательно изучите все условия, включая мелкий шрифт. Обратите внимание на возможные комиссии, штрафы за досрочное снятие средств и порядок начисления процентов. Если что-то непонятно, не стесняйтесь задавать вопросы сотрудникам банка.

УЧИТЫВАЙТЕ ИНФЛЯЦИЮ

Важно понимать, что доходность вклада должна быть выше уровня инфляции, чтобы ваши сбережения не обесценивались. Следите за прогнозами инфляции и выбирайте вклады с процентной ставкой, которая позволит вам сохранить и приумножить свой капитал.

РАСПРОСТРАНЕННЫЕ ОШИБКИ ПРИ ВЫБОРЕ ВКЛАДА

Избегайте этих ошибок, чтобы ваш вклад принес максимальную выгоду:

– Слепая вера в высокую процентную ставку: Высокая ставка может быть обусловлена высокими рисками или скрытыми комиссиями.

– Игнорирование условий досрочного снятия: Досрочное снятие может привести к потере процентов или штрафам.

– Недооценка инфляции: Вклад с низкой процентной ставкой может привести к потере покупательной способности ваших сбережений.

– Отсутствие диверсификации: Не стоит хранить все сбережения в одном банке или в одном виде вклада.

ОНЛАЙН-КАЛЬКУЛЯТОРЫ: ПОМОЩНИКИ В РАСЧЕТАХ

Сегодня существует множество онлайн-калькуляторов, которые помогут вам рассчитать доходность вклада с учетом различных параметров. Однако, не стоит полагаться только на калькулятор. Понимание принципов расчета и критический анализ условий вклада – залог успешного инвестирования.